Jak sporządzić sprawozdanie z przepływów pieniężnych?

Jednym z elementów sprawozdania finansowego, sporządzanego przez jednostki podlegające obowiązkowemu badaniu przez biegłego rewidenta, jest rachunek przepływów pieniężnych, często określany również jako cashflow.

W sprawozdaniu tym uwzględnia się wszystkie wpływy i wydatki związane z działalnością operacyjną, inwestycyjną oraz finansową jednostki, z wyjątkiem wpływów i wydatków będących rezultatem zakupu lub sprzedaży środków pieniężnych.

Przejdź do akapitów:

Metody sporządzania cashflow

Sprawozdanie cashflow można sporządzić dwiema metodami: pośrednią lub bezpośrednią.

Metoda pośrednia

- najogólniej ujmując – sprowadza się do przekształcenia bilansu. Z tą jednak różnicą, że bilans można traktować jako swoistą fotografię (obraz) sytuacji finansowej i majątkowej podmiotu na dany dzień, natomiast przepływy pieniężne informują o różnicy wynikającej ze zmian bilansowych.

Metoda bezpośrednia

- w odróżnieniu do wyżej opisanej pośredniej, sprowadzającej się de facto do korekty wyniku finansowego, polega na zaprezentowaniu faktycznych (rzeczywistych) wpływów i wydatków środków pieniężnych.

Nie sposób pozostawić bez słowa komentarza fakt, iż obie metody sporządzania przepływów pieniężnych różnią się jedynie prezentacją przepływów z działalności operacyjnej (podstawowego rodzaju działalności jednostki oraz innych rodzajów działalności, niezaliczonych do działalności inwestycyjnej (lokacyjnej) lub finansowej). Prezentacja wpływów i wydatków z zakresu działalności inwestycyjnej (nabywanie lub zbywanie składników aktywów trwałych i krótkoterminowych aktywów finansowych oraz wszystkie z nimi związane pieniężne koszty i korzyści) i finansowej (pozyskiwanie lub utrata źródeł finansowania (zmiana w rozmiarach i relacjach kapitału własnego i obcego) oraz wszystkie z nimi związane pieniężne koszty i korzyści) w obu metodach jest taka sama.

O wyborze metody sporządzania rachunku cashflow decyduje kierownik jednostki, który powinien tę informację zamieścić nie tylko we wprowadzeniu do sprawozdania finansowego, ale również w przyjętej przez podmiot polityce (zasadach) rachunkowości.

Metoda pośrednia

Przygotowanie cashflow metodą pośrednią, sprowadza się do ustalenia wszystkich bilansowych zmian stanu poszczególnych składników aktywów i pasywów, co w efekcie prowadzi do „zamknięcia” przepływów, a więc uzgodnienia bilansowej zmiany stanu środków pieniężnych z sumowanymi przepływami z działalności operacyjnej, inwestycyjnej i finansowej. Mimo iż metoda ta w swej istocie nie wymaga wiele wysiłku, nie raz zdarzają się pomyłki. Jedną z przyczyn jest ujęcie zmiany z nieodpowiednim znakiem.

Bilansową zmianę stanu środków pieniężnych można potraktować jako różnicę między bilansową zmianą źródeł finansowania majątku (pasywów) pomniejszą o bilansową zmianę majątku (aktywów) – z tym że w aktywach wyłączyć należy środki pieniężne (zgodnie z podstawową zasadą bilansową, że aktywa są zawsze równe pasywom).

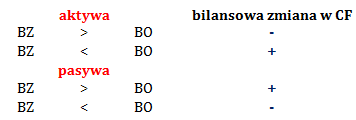

Zatem wszystkie zwiększenia stanu źródeł finansowania prezentować należy ze znakiem plus, zmniejszenia natomiast – ze znakiem minus. Jednak odwrotnie rzecz ma się w przypadku aktywów: tutaj zwiększenia ujmowane są ze znakiem minus, a zmniejszenia – ze znakiem dodatnim:

Warto podkreślić rzecz może i oczywistą, ale bardzo ważną: bilansowa zmiana wynika ze zmiany pomiędzy bilansem zamknięcia a bilansem otwarcia (nie odwrotnie!).

Poza samym wyliczeniem zmiany aktywów i pasywów, sporządzający cashflow musi pamiętać o wyeliminowaniu wszystkich operacji mających znamiona operacji niepieniężnych (np. przyjęcie środków trwałych na mocy umowy leasingu finansowego czy w ogóle nabycie środków trwałych, jeśli zobowiązanie z tytułu tego nabycia nie zostało uregulowane na dzień bilansowy) oraz przesunięciu niektórych operacji z działalności operacyjnej do finansowej lub inwestycyjnej.

Wynik finansowy (netto) w działalności operacyjnej jest korygowany o następujące pozycje:

- amortyzacja

- zyski (straty) z tytułu różnic kursowych

- odsetki i udziały w zyskach (dywidendy)

- zysk (strata) z działalności inwestycyjnej

- zmiana stanu rezerw

- zmiana stanu zapasów

- zmiana stanu należności

- zmiana stanu zobowiązań krótkoterminowych, z wyjątkiem pożyczek i kredytów

- zmiana stanu rozliczeń międzyokresowych

- inne korekty.

1. Zmiana stanu wnip oraz rzeczowych aktywów trwałych (RAT)

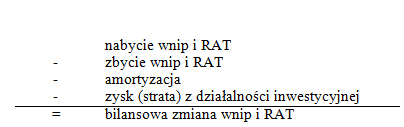

Zmiana ta prezentowana jest częściowo w działalności operacyjnej, a częściowo – w inwestycyjnej. Najogólniej mówiąc, wpływ na nią ma fakt nabycia oraz zbycia wnip lub RAT (wykazywana w działalności inwestycyjnej) oraz amortyzacja i zysk (strata) z działalności inwestycyjnej (prezentowana w działalności operacyjnej).

Sprawdzenie prawidłowego ujęcia tej pozycji w rachunku cashflow, może polegać na sprawdzeniu poniższego:

Nabycie oraz zbycie wnip oraz rzeczowych aktywów trwałych to nic innego, jak odpowiednio zwiększenia i zmniejszenia wartości brutto (zaktualizowanej wartości początkowej) tychże składników – wynikające zarówno z ksiąg rachunkowych, rejestru środków trwałych i wnip oraz zestawienia zmian wykazywanego w sprawozdaniu finansowym.

Amortyzacja to odpisy umorzeniowe dokonane w ciągu roku obrotowego (wykazywana również w rachunku wyników sporządzanym w wersji porównawczej).

Natomiast zysk lub strata z działalności inwestycyjnej kształtowana jest przez kilka czynników:

- likwidacje wnip oraz rzeczowych aktywów trwałych

- nadwyżki i niedobory inwentaryzacyjne

- darowizny (przekazane)

- wynik zdarzeń nadzwyczajnych

- odpisy aktualizujące z tytułu trwałej utraty wartości.

Pozycja ta sprowadza się zatem do wszystkich innych niż nabycie, zbycie i amortyzacja, ruchów wnip i RAT. Dodatkowo obejmuje on zysk (stratę) na sprzedaży (koryguje zmniejszenia do ich wartości netto).

2. Zmiana stanu długoterminowych inwestycji w nieruchomości oraz wnip

Podobnie jak zmiana stanu wnip i RAT, również zmiana stanu długoterminowych inwestycji w nieruchomości oraz wnip jest prezentowana w przepływach z dwóch rodzajów działalności:

- operacyjnej (zysk/strata z działalności inwestycyjnej oraz amortyzacja)

- inwestycyjnej (inwestycje oraz zbycie inwestycji).

O ile zwiększenia inwestycji są ujmowane tak samo, jak w przypadku wnip i RAT, a tyle ich zbycie obejmuje wartość zmniejszeń według cen sprzedaży (czyli nie według wartości księgowej, ale według osiągniętego przychodu z ich sprzedaży).

Zysk (strata) z działalności inwestycyjnej jest kształtowana – porównując do zmiany stanu wnip i RAT – dodatkowo o przeszacowanie wartości inwestycji do wartości rynkowej lub inaczej określonej wartości godziwej.

3. Zmiana stanu inwestycji w aktywa finansowe

Bilansowa zmiana stanu inwestycji w aktywa finansowe – zarówno krótko-, jak i długoterminowe, jest prezentowana w dwóch rodzajach działalności:

- operacyjnej (zysk/strata z działalności inwestycyjnej oraz odsetki i udziały w zyskach (dywidendy))

- inwestycyjnej (wpływy (wydatki) z aktywów finansowych oraz inne wpływy (wydatki) inwestycyjne).

Wydatki na aktywa finansowe odzwierciedlają zwiększenia tych aktywów według cen nabycia lub wartości wydanych środków na ich pozyskanie. Wpływy natomiast są odpowiednikiem zmniejszeń aktywów według ich ceny sprzedaży lub wartości środków uzyskanych z tytułu ich spłaty.

4. Zmiana stanu kapitału własnego

Bilansowa zmiana kapitału własnego prezentowana jest w cashflow w dwóch rodzajach działalności:

- operacyjnej (zysk/strata netto)

- finansowej (wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz dopłat do kapitału, dywidendy i inne wypłaty na rzecz właścicieli oraz nabycie udziałów (akcji własnych).

Wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz dopłat do kapitału są związane z podwyższeniem kapitału zakładowego poprzez wniesienie nowych wkładów, wzrostem kapitału rezerwowego wynikającego z dopłat do kapitału oraz uzyskaniem wpływów z tytułu sprzedaży akcji (udziałów) własnych.

Nabycie udziałów (akcji) odzwierciedla natomiast obniżenie kapitału zakładowego lub rezerwowego (np. zwrot wniesionych dopłat do kapitału), jak też wykup akcji (udziałów) własnych.

5. Zmiana stanu zobowiązań długoterminowych

Zmiana ta wykazywana jest w przepływach z dwóch rodzajów działalności:

- operacyjnej (jako odsetki i udziały w zyskach)

- finansowej (kredyty i pożyczki, emisja (wykup) dłużnych papierów wartościowych, płatności zobowiązań z tytułu umów leasingu finansowego).

Warte podkreślenia jest to, że przepływy pieniężne obrazują nam rzeczywisty przepływ pieniądza w ciągu okresu sprawozdawczego, a zatem powinniśmy w nich wykazywać nie saldo pożyczek i kredytów, ale wszystkie wpływy i wszystkie wydatki, jakie miały miejsce w roku. Płatności zobowiązań z tytułu umów leasingowych dotyczą jedynie rat kapitałowych (bez wykazywania odsetek), jednak z uwzględnieniem zrealizowanych różnic kursowych.

Pozostałe bilansowe zmiany aktywów i pasywów wykazywane są w jednej, odpowiadającej nazwą danemu składnikowi bilansu, pozycji w rachunku przepływów pieniężnych.

Metoda bezpośrednia

Przepływy z działalności operacyjnej w rachunku cashflow sporządzonym metodą bezpośrednią są pogrupowane według pozycji:

- sprzedaż – rzeczywiste wpływy środków pieniężnych z tytułu sprzedaży towarów, materiałów i usług, wraz z podatkiem VAT należnym, a także otrzymane zaliczki

- inne wpływy z działalności operacyjnej

- dostawy i usługi – rzeczywiste wydatki na zakup materiałów i energii, towarów i usług – wraz z podatkiem VAT naliczonym

- wynagrodzenie netto – rzeczywiście wypłacone wynagrodzenia netto (osobowe i bezosobowe), bez podatku dochodowego i ZUSu pracownika

- ubezpieczenia społeczne i zdrowotne oraz inne świadczenia – rzeczywiście zapłacone na rzecz ZUS składki (ubezpieczenia społeczne i zdrowotne, FGŚP, FP), obciążające pracownika i pracodawcę

- podatki i opłaty publiczo-prawne – rzeczywiście zapłacone podatki i opłaty, których podmiot jest podatnikiem lub płatnikiem (PIT, CIT,VAT, podatki i opłaty lokalne, PCC, PFRON)

- inne wydatki operacyjne.

Wybór metody sporządzenia przepływów pieniężnych uzależniony jest od decyzji kierownika, jednak warto nadmienić, że aby móc sporządzić rachunek metodą bezpośrednią, konieczne jest prowadzenie właściwej analityki, gdyż metoda ta opiera się zasadniczo na analizie zapisów na kontach środków pieniężnych i ich ekwiwalentów.

Jednostki zdecydowanie częściej wybierają metodę pośrednią, gdyż można ją łatwo powiązać z rachunkiem wyników i bilansem. Dodatkowo, te podmioty, które wybierają metodę bezpośrednią, muszą w informacji dodatkowej zaprezentować przepływy z działalności operacyjnej sporządzone metodą pośrednią – czyli de facto sporządzają dwa rachunki cashflow.